August 2025: Anhaltender Boom an der US-Börse – geht es im Herbst so weiter?

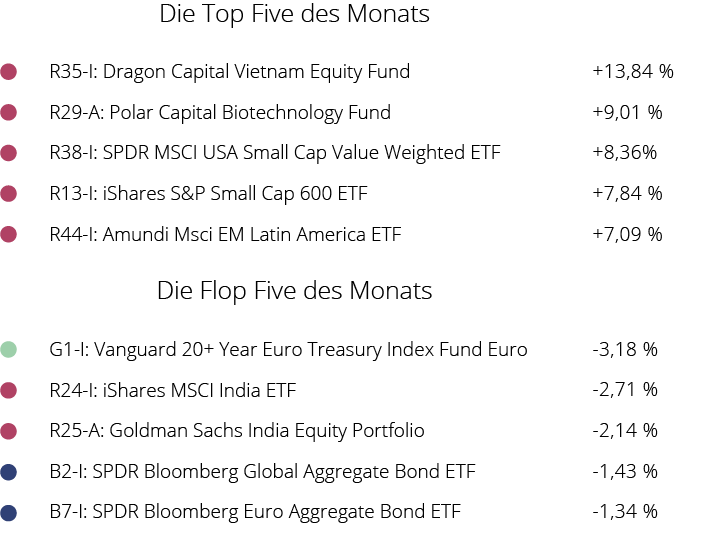

Auch wenn der August traditionell eher mit Volatilität und Kursverlusten verbunden ist, konnten sich Anlegerinnen und Anleger in diesem Jahr über anhaltende Kursgewinne freuen. Besonders die US-Börse zeigte dabei einen anhaltenden Boom, der viele Marktsegmente nach oben trieb. Mit Ausnahme Indiens und langlaufender Staatsanleihen in den Industrieländern verzeichneten nahezu alle Anlageklassen positive Entwicklungen.

US-Märkte holen kräftig auf

Besonders deutlich zeigte sich der Aufschwung an den amerikanischen Börsen. Während die US-Märkte im Jahresverlauf bisher etwas hinterherhinkten, sorgte der August für starke Kurszuwächse. Alle Segmente, von den beliebten Tech-Werten bis hin zu Small- und Mid-Caps, legten spürbar zu. Sogar der zuletzt angeschlagene Pharmasektor konnte wieder Boden gutmachen. Auch der Biotechnologiesektor zeigte Stärke, wovon wir mit dem Baustein R29-A | Polar Capital Funds Biotechnology Fund profitieren konnten. Unterstützt wurde die Entwicklung durch einen etwas stärkeren US-Dollar, der die Gewinne für Anleger aus dem Euroraum zusätzlich verbesserte.

Europa, Asien und Lateinamerika im Fokus

Die seit Jahresbeginn bestehende Outperformance europäischer Aktien gegenüber den USA schwächte sich im August ab, auch wenn Bewertungen in Europa nach wie vor attraktiv erscheinen. IBEX, DAX und MDAX liegen weiterhin weit vorn.

Auch Asien und Lateinamerika profitierten von einer zunehmenden Rotation aus den USA. Besonders spannend ist die Entwicklung in Brasilien: Nach Jahren der Stagnation scheint die Börse dort aus dem Winterschlaf zu erwachen. Langfristig sehen wir den aktiv gemanagten Fonds DWS Lateinamerika als sinnvolle Möglichkeit, an diesem Trend zu partizipieren.

Hier erhalten Sie kostenlos unsere ausführliche Marktanalyse zum August 2025 inklusive aller Zahlen unserer Fonds und ETFs.

China bleibt ein Sonderfall

Obwohl chinesische Aktien kurzfristig von einer positiven Marktstimmung getragen werden, halten wir an unserer Einschätzung fest: China-Investments sollten nur im Rahmen einer breiteren Asienstrategie erfolgen. Langfristig enttäuschende Renditen – lediglich rund 1,8 % p. a. seit 1993 – sowie hohe Volatilität sprechen gegen eine isolierte China-Allokation. Zum Vergleich: Der MSCI Asia ex Japan erzielte im selben Zeitraum rund 6,7 % p. a.

Anleihen: Vorsicht bei langen Laufzeiten

Auch die Anleihemärkte entwickelten sich im August überwiegend positiv. Lediglich langlaufende Staatsanleihen in den USA und Europa gerieten unter Druck. Hohe Staatsverschuldung und neue Emissionen führen dazu, dass Investoren derzeit eher das kurze Ende bevorzugen.

In den USA steht die 30-jährige Staatsanleihe bereits bei rund 5 %, ein weiterer Anstieg in Richtung 6 % erscheint möglich. In Deutschland klettern 30-jährige Bundesanleihen inzwischen in Richtung 3,5 bis 4 %, ein drastischer Unterschied zu 0 % vor wenigen Jahren. Frühere Käufer sitzen entsprechend auf hohen Verlusten. Aufgrund der Unsicherheit rund um Staatsfinanzen bleiben wir bei langlaufenden Papieren vorsichtig.

Gold und Aktienmärkte weiterhin sehr teuer bewertet

Gold hat die Marke von 3.500 US-Dollar pro Unze überschritten und zeigt sich technisch stark. Historisch betrachtet erscheint dieser Wert allerdings überzogen. Ein realistischer Wert liegt wahrscheinlich eher zwischen 1.000 und 2.000 USD. Anleger sollten sich der Risiken bewusst sein, auch wenn die Nachfrage hoch bleibt.

Die Aktienmärkte insgesamt haben sich deutlich erholt und liegen nun wieder auf Bewertungsniveaus vom Frühjahr. Bei großen amerikanischen Firmen und Technologieunternehmen sind die Risikoprämien wieder unter 4 % p.a. gefallen, was zur Vorsicht mahnt. Für breit gestreute Anlagen wie den MSCI AC World IMI oder die Dimensional-Portfolios sehen wir weiterhin Chancen. Reine US-Tech- oder S&P-500-Investments halten wir dagegen aktuell für überbewertet.

Fazit: Chancen international nutzen

Trotz hoher Bewertungen in einzelnen Segmenten bietet das Marktumfeld attraktive Möglichkeiten, Portfolios international breiter aufzustellen. Besonders interessant sind derzeit:

- europäische und asiatische Aktien,

- ausgewählte Emerging Markets wie Indien oder Lateinamerika,

- Value- und Dividendenstrategien,

- sowie kurz- und mittelfristige Anleihen

Wer jetzt auf internationale Diversifikation und solide Bewertungsniveaus setzt, kann langfristig von den Entwicklungen profitieren

Außerdem können Sie gerne unseren Podcast zu den Entwicklungen im August hören. In der Podcast-Folge gehen wir tiefer auf die Geschehnisse im August ein und bieten interessante Einblicke in die Finanzmärkte. Hören Sie doch mal rein!

Bock auf Finanzen? – Wir auch! Willkommen bei “Inside FAIR” – deinem Podcast für exklusive Einblicke in die Finanzwelt! Begleite uns beim Monatsrückblick auf die Finanzmärkte, entdecke aktuelle Trends und erhalte wertvolle Investment-Tipps.

Freu dich auf spannende Gespräche, tiefgehende Analysen und exklusive Hintergrundinfos. Erfahre mehr über die Fairmögensberatung und unsere Arbeit als Honorarberater. Wir zeigen dir Strategien, die dir dabei helfen, dein Vermögen langfristig und erfolgreich zu investieren.

Hör jetzt rein und entdecke die Finanzwelt neu – fair, transparent und kompetent!

Amerika holt weiter auf.

In dieser Folge sprechen wir über die starke Entwicklung der globalen Aktienmärkte im August. Wir beleuchten die Kursgewinne in den USA – von Techwerten bis hin zu kleineren Firmen – und die Schwäche chinesischer Aktien im Vergleich zu Indien, Europa und Lateinamerika. Außerdem werfen wir einen Blick auf Anleihen, Gold und den US-Dollar, erklären, warum US-Techwerte aktuell überbewertet erscheinen, und zeigen, welche internationalen Strategien sich jetzt anbieten. Zum Schluss geben wir Tipps, wie Anleger die Bewertungsampel nutzen und ihre Portfolios sinnvoll ausrichten können.

Viel Spaß beim Anhören!

Unser aktueller Monatsrückblick: https://info.fairmoegensberatung.de/Berichte/Monatsreview-August-2025.pdf

Bei weiteren Fragen: kontakt@fairmoegensberatung.de